BLOGブログ

会計制度2022.11.02 金融審議会DWG報告の概要(その3)

今年の6月に公表された金融審議会ディスクロージャーワーキング・グループ報告(以下、DWG報告)の内容を取り上げるシリーズの3回目をお届けします。

日本におけるサステナビリティ開示の対応と有価証券報告書におけるサステナビリティ開示

有価証券報告書における気候変動対応、人的資本・多様性、コーポレートガバナンスに関する開示

(第3回)→今回

四半期開示の方向性、その他のテーマ

1.DWG報告とは?(おさらい)

DGW報告の冒頭では「中長期的な企業価値にとって重要な課題を開示事項とすることを通じ、企業がそれらの課題について必要な検討と取組みを行うことが期待される。投資家は開示された企業の取組みを深く理解し、建設的な対話を通じて、企業価値の向上を促すことが期待される。」との記述があります。

今回のDWG報告では、昨今の経済社会情勢や「新しい資本主義」・「国際金融センター」の実現といった国の政策を背景として、以下の4つのテーマで審議がなされました。

①サステナビリティに関する企業の取組みの開示

②コーポレートガバナンスに関する開示

③四半期開示をはじめとする情報開示の頻度・タイミング

④その他の開示に関する個別課題

2.四半期開示(四半期報告制度)の方向性

(1)見直しの背景

四半期開示(四半期報告制度)は、企業業績を取り巻く経営環境の変化が激しくなり、企業業績も短期間で変化するようになる中で、投資家に対する適時開示また企業内部における適時の業績把握と経営の検証を行う必要性の観点から、2008年4月に施行されました。

一方、新聞報道等でも伝えられている通り、海外では四半期開示制度が法定のものとなっていない国・地域があることや、政府の方針である「新しい資本主義」等においても中長期的な視点に立った企業経営(持続的な企業成長)の必要性が指摘されていることから、改めて日本の四半期報告制度のあり方について、議論がなされました。

(2)四半期開示見直しの方向性と今後の検討課題

ディスクロージャーワーキング・グループ内では、それぞれの立場から、様々な意見が出され、また、四半期開示に関する実証研究の内容についても検討がなされました。(詳細については、DWG報告をご参照ください。)

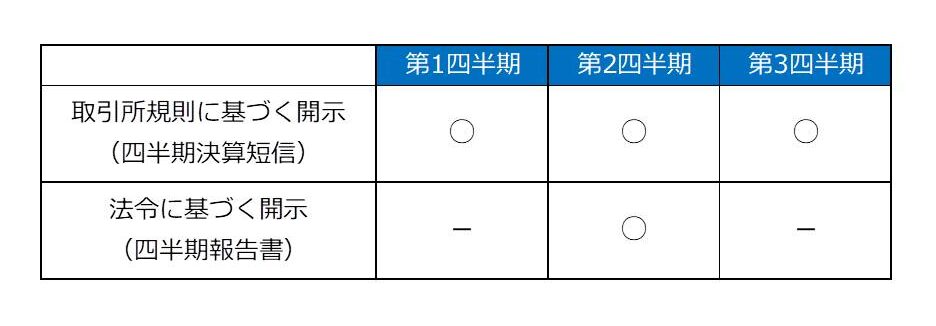

その結果、上場企業についての法令上の開示義務(第1・第3四半期)を廃止し、取引所の規則に基づく四半期決算短信に「一本化」することが適切であるとの方向性が示されました。すなわち、以下のような取扱いになると考えられます。

ただし、上記の考え方を進めるためには、以下の検討すべき課題があり、これらについては、引き続き議論を深めていくこととされています。

・全部または一部の上場企業を対象とした四半期決算短信の義務付けの必要性について

・「一本化」を図った場合の開示内容について(四半期決算短信の開示内容は、速報性の観点から簡素化されてきた経緯があります)

・四半期決算短信の虚偽記載に対するエンフォースメント(実効性の強化)の手段の確保について(取引所規則に基づく決算短信を金融商品取引法に基づく臨時報告書として開示することにより、法令上のエンフォースメント手段を確保するという考え方が示されています)

・四半期決算短信に対する監査法人によるレビューの必要性について(現状、四半期決算短信は、監査法人によるレビューの対象外となっています)

・法令に基づく「半期報告書」(第2四半期報告書)に対する監査法人の保証のあり方について

3.その他のテーマ

その他のテーマとして、以下のテーマが取り上げられていますが、ここでは、一部について取り上げてみたいと思います。

・適時開示のあり方

・有価証券報告書の株主総会前提出

・「重要な契約」の開示

・英文開示

・有価証券報告書とコーポレートガバナンス報告書の記載事項の関係

(1)適時開示のあり方

投資判断において重要な情報の適時開示を求めるというタイムリーディスクロージャーの考え方は、皆さんもご認識があると思いますが、欧米では原則主義に基づき企業が自主的に適時開示をを行う事項を判断しているのに対し、日本では細則主義(取引所が開示すべき事項や重要性基準を定めている)が採用されています。

この結果、投資判断に重要と見込まれる情報であっても「細則」には該当しない場合や、経営環境が不透明なために「細則」への該当性が不明確な場合に、開示に消極的となる事例がみられるとの指摘がなされています。直近の例で言えば、新型コロナウイルス感染症の拡大による影響やロシア・ウクライナ情勢の影響が当てはまります。

取引所は、投資判断における重要な情報の適時開示がなされるよう、その促進を検討すべきであり、また適時開示のエンフォースメントのあり方についても整理することが期待されるとしています。

また、これに関連して、企業に関する情報がタイムリーに公表され、市場取引の中で評価されることが重要ですが、現状、重要情報の公表タイミングが証券取引所の立会時間終了後(15時以降)に集中しているとの指摘があります。重要情報の公表タイミングは、社内の手続を完了したタイミングで速やかに開示することが基本であり、このような開示を促す取組みの必要性も指摘されています。

(2)重要な契約の開示

有価証券報告書では、企業が「重要な契約」を締結している場合に、その概要を記載することが求められており、また、借入金や社債等に付された財務上の特約(財務制限条項やコべナンツと呼ばれるもの)のうち、投資判断に重要な影響を及ぼすものについては、財務諸表への注記が求められています。

このようなルールは、所外国においても存在しますが、日本においてはその開示が不十分であるとの指摘が以前からなされています。その背景として、

・投資判断にとって重要な契約が開示対象であることが、十分実務に浸透していない

・明示的に開示が求められていなければ開示不要と受け止められており、企業が開示に消極的である

ことが挙げられています(個人的には、圧倒的に後者が理由ではないかと感じます)。

今回のDWG報告では、前述のような状況を踏まえ、個別の分野を取り上げた検討がなされました。その結果、企業と株主間でのガバナンスに関する合意や株主保有株式の処分・買い増し等に関する合意については、その開示が必要であることを明確にすべきとの提案がなされています。また、ローンや社債に付される財務上の特約については、企業の認識に相当な幅が生じており、将来的には前広に開示がなされる実務が定着されることが期待されるものの、まずは、特に重要性が高いと見込まれる財務上の特約が、財務情報を補完する非財務情報として開示することの提案がなされています。

(3)英文開示

日本の上場企業の英文開示は、決算短信や株主総会招集通知等を中心に、着実に進展している状況にあります。

その一方で、海外機関投資家の約7割が有価証券報告書の英文開示を必要としているものの、これが実施されている企業は少数にとどまっています。特に、プライム市場は、グローバルな投資家との建設的な対話が年頭に置かれており、コーポレートガバナンスコードにおいても英文開示の必要性が指摘されているところです。

有価証券報告書全体の英文開示は、相当の作業を要するとの指摘があるため、事業等のリスク、経営者による財政状態、経営成績及びキャッシュ・フローの状況の分析、株式の保有状況、(今回開示が提案された)サステナビリティ情報などの特に利用ニーズの高い項目から英文開示を始めることが重要であると指摘されています。

以上、3回にわたって、今回のDWG報告の内容を整理してみました。今後、これらの提言内容が具体的に制度として設計されていくため、企業の開示担当者の方にとっては、その対応を検討されることが必要になります。また、今後も、情報開示項目の追加・その内容の改善の提言が続けられていくと考えられ、その動向に関心を持っておくことが必要と考えられます。

(おわり)

あすかコンサルティング株式会社

【会計コンサルティング担当】津田 佳典

プロフィールはこちらをご覧くださいませ!