BLOGブログ

国際税務2021.10.13 【国際税務】外国税額控除④~適用時期~

これまでのBlogで、外国税額控除について下記のことを確認してきました。

・「外国法人税」とは何か?(Vol.1)

・ 外国税額控除の対象となる「控除対象外国法人税」とは何か?(Vol.2)

・「控除限度額」の計算方法(Vol.2)

・「控除限度額」を計算する上で重要な「調整国外所得金額」とは何か?(Vol.3)

外国税額控除は『控除対象外国法人税』について「控除限度額』の範囲に於いて控除することが出来るので、Vol.3までのBlogで説明は完了しています。

今回は『いつ』外国控除が出来るのか、その適用時期を中心に確認したいと思います。

1.外国税額控除の適用時期

まず最初に、通達を確認してみましょう。

法人税法基本通達16-3-5法第69条第1項または第2項(外国税額の控除)の規定による外国税額の控除は、外国法人税を納付することとなる日の属する事業年度において適用があるのであるが、内国法人が継続してその納付することが確定した外国法人税の額を費用として計上した日(その計上した日が外国法人税を納付した日その他の税務上認められる合理的な基準に該当する場合に限る。)の属する事業年度においてこれらの項の規定を適用している場合には、その計算を認める。

ポイントは下記の通りです。

・原則:外国法人税を納付することとなる日を含む事業年度

・例外:外国法人税を費用として計上した日を含む事業年度

実務的には、この「納付することとなる日」という表現に戸惑う方も多いと思います。

外国法人税を納付することとなる日とは

・外国法人税について納付すべき租税債務が確定した日

→申告納税方式:申告があった日

→賦課課税方式:納税告知書の到達した日

となります。これは、発生主義の考え方に基づいたものと言えます。

例外規定の「外国法人税を費用として計上した日」については、費用計上がいつでも良いわけでは無く合理性が求められていて、例えば実際に外国法人税を納税した時点で費用処理することは認められています。

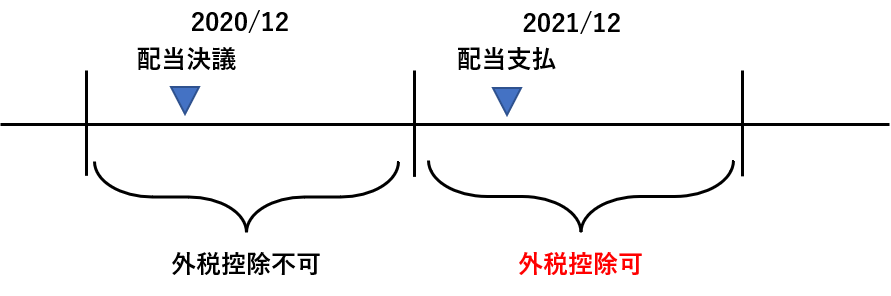

また、利子・配当等について発生主義または支払期日ベースで収益を計上する場合でも、それらの支払により源泉徴収による外国法人税が課されるまではその租税債務が確定していないため、外国税額控除できません。

2.予定納税に係る外国税額控除適用時期外国税額控除の適用時期

次は予定納付等が行われた場合の取扱いについて確認したいと思います。

こちらもまずは通達を確認しましょう。

法人税法基本通達16-3-6

内国法人がいわゆる予定納付又は見積納付等(以下「予定納付等」とする)をした外国法人税の額についても16-3-5に定める事業年度において法第69条第1項又は第2項(外国税額の控除)の規定を適用することとなるのであるが、当該内国法人が、継続して、当該外国法人税の額をその予定納付等に係る事業年度の外国法人税について確定申告又は確定賦課等があるまでは仮払金等として経理し、その確定申告、確定賦課等があった日の属する事業年度においてこれらの項の規定を適用することとしている場合には、その計算を認める。

つまり、予定納税や見込納付等であってもその時点で納付が確定したものについては、納付確定タイミングで外国税額控除の対象となるため、例えば予定納税と確定納税について外国税額控除適用事業年度が異なることがあり得ることとなります。

それぞれのタイミングで外国税額控除を実施する場合、年間の確定納付額より予定納税額の方が大きかったならば、確定納付時において還付が生じることになり外国税額控除の取扱いが複雑化(※)するため、予定納付等のタイミングでは仮払金等処理により外国税額控除の適用を受けず、確定申告時に外国税額控除の適用を受けることも継続を前提に認められています。

(※)還付が生じた場合は、法人税法第69条第13項等に基づいて処理する必要があり、遡って修正するわけではなく還付が生じた事業年度以降で調整計算が入ります。

3.国外から送金が許可されていない配当等に係る外国税額控除

法人税の取扱い上、国外企業から支払を受ける利子や配当、使用料について、やむを得ない事情により送金許可が得られず、長期間(概ね2年以上)にわたってその支払を受けることが出来ないと認められる事情がある場合には、送金許可まで収益計上を見合わせることが出来ます。

送金は出来ていないにもかかわらず、現地で既に外国法人税が課されているケースがありますが、この場合の外国税額控除を受けるタイミングが論点になります。

通常、外国税額控除限度超過額や、控除余裕額の3年間繰越制度がある事により「国外所得が生じる年度」と「外国法人税が生じる年度」のズレによる不利益はある程度解消されますが、今回前提とした送金不許可については、何年先に送金が認められるのか定かではありません。

このようなケースに於いては、送金許可等により配当等の収益計上が可能になった事業年度で外国税額控除設けられる旨、法人税法基本通達16-3-7で定められています。

4.おまけ(外国法人税の換算)

最期に、外国税額控除に係る為替換算について確認しましょう。

外国法人税の支払方法によって為替換算の考え方が異なるので、下記区分ごとに記載致します。

(1)源泉徴収に係る外国法人税

・利子、配当等に課された外国法人税で、その課された事業年度において費用の額として計上する金額は、当該費用の換算に適用すべき為替相場

→収益の発生とは別に、外国法人税が発生した際に費用計上している場合は、一般の費用計上に係る為替換算ルールに基づいて外国法人税も換算

・利子、配当等を収益に計上すべき日を含む事業年度中に課された外国法人税は、当該配当等の換算に適用した為替相場

→収益計上を手取額により経理しているような場合、その収益計上に用いるレートと同一の為替レートにより換算

(2)国内から送金する外国法人税

費用計上に係る為替相場

(3)国外事業所等において納付する外国法人税

納付すべきことが確定した日の属する事業年度の本支店合併損益計算書の作成基準とする為替相場

(4)タックススペアリングクレジット

その外国法人税を納付したものとした場合に適用すべき(1)~(3)に掲げる為替相場

如何でしたでしょうか。

外国税額控除は論点が多いですが、一つずつ整理して考えることで、漏れない適用を目指しましょう。

あすか税理士法人

【国際税務担当】高田和俊

プロフィールはこちらをご覧下さいませ。