BLOGブログ

国際税務国内税務2020.10.07 外国子会社役員を兼務する 日本居住者の役員報酬課税

企業の役員の方は、関係会社の役員も兼務されておられる場合が多いように思います。そして、それは海外進出しているグローバル企業にとってはより顕著だと感じます。

国外関係会社の役員も兼務する場合に、役員個人の所得税の問題、兼務による役員報酬改定に関する法人税の問題など様々な論点が出てきます。

今回は、これらの論点を検討したいと思います。海外進出企業の皆様の参考になれば幸いです。

1、役員報酬に対する所得税課税

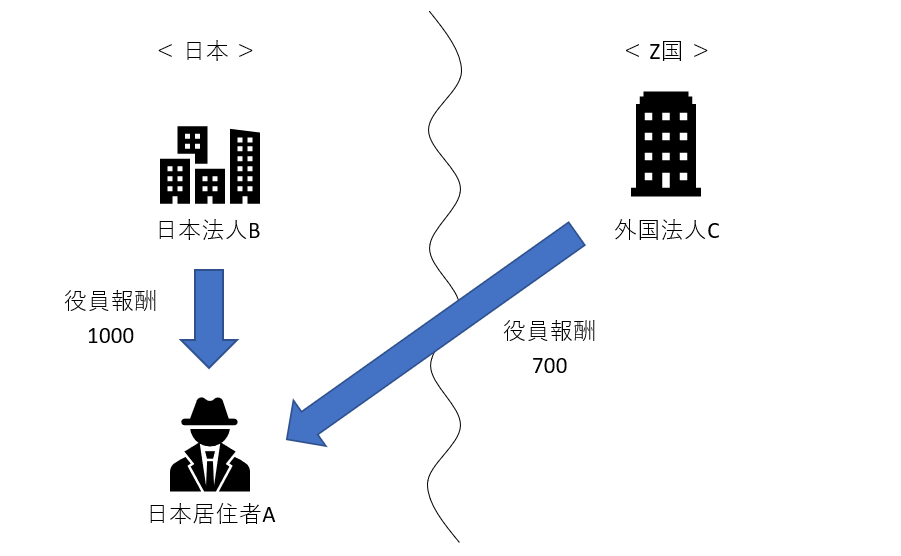

日本居住者のA氏は、日本法人Bの役員(役員報酬1000)に就任しています。この度、A氏はZ国所在の外国法人Cの役員(役員報酬700)にも就任することになりましたが、外国法人Cの仕事を日本に居ながらコントロールするため、日本居住者である状況は変わらなかったとします。

この場合、A氏はどこの国で税金が課税されるのでしょうか?

まず、A氏は日本居住者ですので全世界所得課税となり、外国で得た役員報酬も日本で課税されることとなります。

よって、1000+700=1700に対して日本で課税されます。

また、Z国でも外国法人Cが支給した役員報酬について課税されるケースが多いです(※)。役員以外の給与は、働いた国で課税されますが、役員報酬は法人が所在する国(Z国)でも課税されるイメージです。

※実際はZ国の法律と租税条約を調べる必要があります

今回のケースでは700部分に対してZ国で課税され、700を含む1700部分に対して日本で課税されることになるため、二重課税が発生します。

この二重課税を調整するのが、次に説明する外国税額控除となります。

2、役員報酬に関する外国税額控除

外国税額控除により最終的に日本で納税する金額は次のように計算されます(計算式はかなり簡略化しています)。

1700 × 日本の所得税率 ー Z国納税額 × 国外源泉所得 ÷ 全世界所得 = 日本納税額

ポイントが2点あります。

(1)外国税額控除は100%控除できないケースの方が多い

外国税額のうち、「Z国納税額 × 国外所得 ÷ 全世界所得」の計算結果部分だけ控除が出来うるため、Z国で納税した額が必ずしも100%日本の税金から控除されるわけではありません。

むしろZ国納税額から目減りして減額される(つまり一部二重課税は残る)のが一般的だと思っておく方が良いと思います。

(2)Z国の役員報酬は国外源泉所得なのか

「国外源泉所得」が無いと外国税額控除の恩恵を受けられませんが、日本に居ながらにして得た外国法人Cの役員報酬は、国外源泉所得になるのでしょうか?

所得税法第95条第4項第10号では、外国税額控除における「国外源泉所得」を次のように規定しています。

【所得税法第95条第4項第10号】

この条文では、国外において行う勤務に起因する給与であれば「国外所得」に該当すると規定されているので、日本に居ながらにして得たZ国役員報酬は「国内源泉所得」と分類され、外国税額控除の恩恵を受けることが出来ません。

ですが、所得税法第95条第4項第16号では「国外所得」を次のようにも規定されています。

【所得税法第95条第4項第16号】

つまり、租税条約を締結しており、かつ租税条約により外国法人Cが支払う役員報酬についてZ国で課税権が認められていれば、外国法人Cが支払う役員報酬700は、国外所得として取り扱うことが出来ることになります。

なお、租税条約に外国税額控除に関する取り決めがされている場合は、租税条約の内容に基づいて外国税額控除することとなります。

3、兼務による役員報酬改定に関する法人税

最後に法人税における取扱いの注意点に触れたいと思います。

海外役員兼務と法人税は関係あるの?と思われる方もいらっしゃるかもしれません。

日本の法人税には「定期同額給与」という考え方があり、役員については役員報酬改定時期に制約があり、原則期首から3カ月以内改定しか認められていません。

では、今回のケースで外国法人C社役員に就任したことに伴い、日本法人Bの役員報酬を減額することは認められるでしょうか?

役員報酬の定時外改定は「業績悪化改定事由」か「臨時改定事由」に該当した時に例外的に認められます。

業績悪化改定事由は今回の説明では割愛させて頂くとして、外国法人役員就任が「臨時改定事由」に該当するかどうかが論点となります。

法人税法施行令第69条第1項第1号ロに次の通り規定されています。

【法人税法施行令第69条第1項第1号ロ】

更に、法人税法基本通達9-2-12の3では下記の記載があります。

【法人税法基本通達9-2-12の3】

定時株主総会後、次の定時株主総会までの間において社長が退任したことに伴い臨時株主総会の決議により副社長が社長に就任する場合や、合併に伴いその役員の職務の内容が大幅に変更される場合をいう。

(注) 役員の職制上の地位とは、定款等の規定又は総会若しくは取締役会の決議等により付与されたものをいう。

海外子会社役員就任にともない、日本法人の役員職務内容が大幅に変わっているならば臨時改定事由に該当する可能性がありますが、海外子会社役員就任「だけ」の事実をもって「臨時改定事由」に該当すると判断するのはリスクが伴うと思っております。

実際問題として、兼務役員になると職務は変わってくるのが普通だと思いますが、その内容が税務調査時にしっかり説明できるように実体に即したエビデンスを整えておくことが肝要だと思います。

あすか税理士法人(大阪)

【国際税務担当】高田和俊

プロフィールはこちらをご覧下さい。