BLOGブログ

国内税務2025.07.16 令和7年度源泉所得税改正(基礎控除の見直し等)

昨今の物価上昇や最低賃金の上昇による就業調整への対応を目的として、令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が行われました。

これらの改正は、原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。

このため、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます(令和7年11月までの源泉徴収事務には変更は生じません。)。

このうち給与に関係する改正について令和7年中に影響がある部分の改正の概要を確認していきたいと思います。

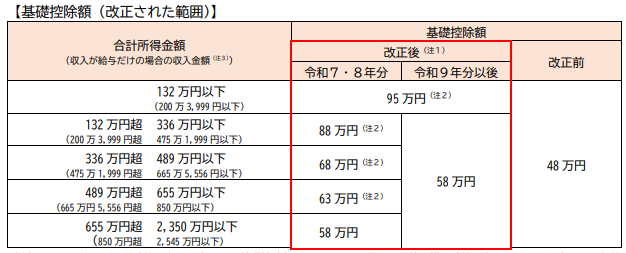

1.基礎控除額の改正

- 次のとおり、合計所得金額に応じて、基礎控除額が改正されました。

出典:国税庁

(注)

1 改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の

-

- 16の2の規定(令和7年分以後の各年分の基礎控除等の特例)による加算額を加算した額となります。

2 合計所得⾦額が655万円以下の場合は、58万円にそれぞれ37万円、30万円、10万円、5万円を

-

- 加算した⾦額となります。なお、この加算は、居住者についてのみ適用があります。

3 合計所得金額2,350万円超の場合の基礎控除額に改正はありません。(これまでどおり基礎控

除額は0円となります。)

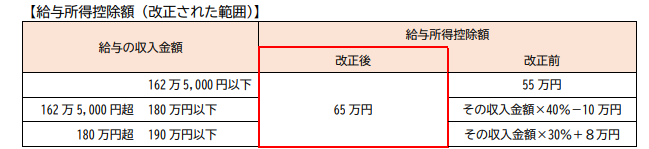

2.給与所得控除の見直し

給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

出典:国税庁

(注) 給与の収入金額190万円超の場合の給与所得控除額に改正はありません。

給与のみを前提とした場合、令和6年までは年収103万円まで所得税は課税されませんでしたが、160万円まで所得税が課税されないこととなります。

(社会保険料控除などは考慮しておりません)

あくまで所得税の計算となります。個人住民税につきましては現行制度では税金が発生します。

(おおよそ年税5万円)

3.特定親族特別控除の創設

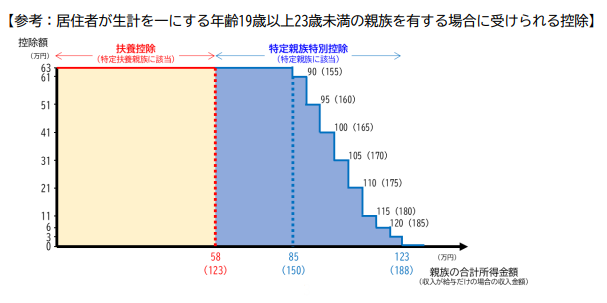

居住者が特定親族を有する場合には、その居住者の総所得⾦額等から、その特定親族1⼈につき、その特定親族の合計所得⾦額に応じて最⾼63万円を控除する特定親族特別控除が創設されました。

【特定親族】

特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で合計所得金額が58万円超123 万円以下(給与収入のみの場合、123万円超188万円以下)の人をいいます。

なお、親族には児童福祉法の規定により養育を委託された、いわゆる里子を含みます。

なお、下記の「参考」のとおり、親族の合計所得金額が58万円以下の場合は、特定親族特別控除の対象とはなりませんが、扶養控除の対象となります(年齢19歳以上23歳未満の親族は特定扶養親族に該当し、扶養控除額は63万円です。)。

年末調整において特定親族特別控除の適⽤を受けようとする⼈は、給与の支払者に「給与所得者の特定親族特別控除申告書」を提出する必要があります。

配偶者特別控除の特定扶養親族バージョンのようなイメージですね。

出典:国税庁

給与のみ収入とした場合、年収150万円まで特定扶養親族同様63万円の所得控除を受けることができ、そこから年収188万円まで段階的に所得控除の金額が減少していきます。

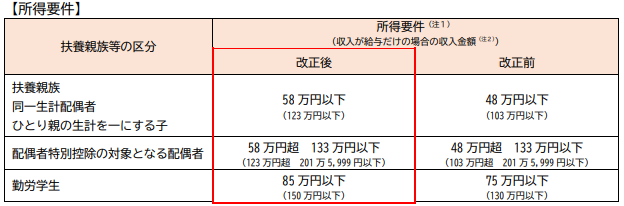

4.扶養親族等の所得要件の改正

-

-

-

-

- 基礎控除の改正に伴い、次のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

-

-

-

出典:国税庁

(注)

1 合計所得金額(ひとり親の生計を一にする子については総所得金額等の合計

額)の要件をいいます。

2 特定支出控除の適用がある場合には、表の金額とは異なります。

勤労学生控除については自己の勤労による給与所得等の合計所得金額が85万円(給与年収150万円)であり、かつ、自己の勤労によらない所得が10万円以下であるという所得要件が追加されました。

株式投資による利益や株式配当、家賃収入などの不動産所得、ギャンブルなどで得た金銭等が該当します。

あれ?今回の改正により合計所得金額が132万円以下まで基礎控除額が95万円となったので勤労学生控除を適用出来るケースがなくなったような...(合計所得が給与所得85万円+株式配当10万円でも基礎控除額内...)

5.令和7年の源泉徴収事務における留意事項

令和7年11月までの給与の源泉徴収事務に変更は生じません。 令和7年分の給与の源泉徴収事務においては、令和7年12月に行う年末調整の際に、改正後の基礎 控除額に基づいて1年間の税額を計算し、改正前の「源泉徴収税額表」によって計算した源泉徴収税額との精算を行います。

今回の改正による影響は令和7年11月までの給与等には影響を受けません。

よって、令和7年中に亡くなられた方は12月1日以降に還付請求することとなります。

また、海外へ出国し非居住者となる方につきましても同様の取扱いとなります。

令和7年分の年末調整の対応などにつきましては年末調整が迫ってくる段階で確認できればと思います。

あすか税理士法人

スタッフ 白川 達也