BLOGブログ

国際税務2024.11.27 【国際税務】税務調査で指摘される海外銀行口座の申告漏れ

CRSにより税務署は海外の金融資産の状況を把握しています!

CRSの導入から数年が経過し、海外資産の申告漏れが疑われる方への調査が増加しています。

主に以下の理由により海外銀行口座や証券口座の所得について確定申告を失念されているケースが少なくありません。

・申告する所得がないと思っている

・申告する必要がないと思っている

・バレないだろうからあえて申告しない

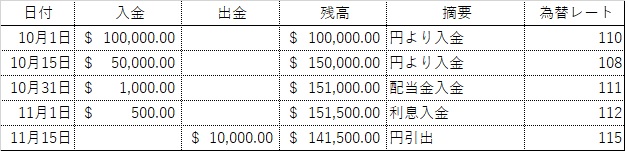

次の海外銀行口座の入出金明細から申告すべき所得は何でしょうか。

1.配当所得

$1,000×111=111,000円を配当所得として確定申告において申告する必要があります。

日本の税制に当てはめた際に上場企業の株式・投資信託と同等と判断できるものは申告分離課税、それ以外は総合課税により申告することになります。

2.利子所得

$500×112=56,000円を利子所得として確定申告する必要があります。

海外銀行口座から発生した利息は日本のように分離課税で申告不要とはなりませんので、総合課税により申告することになります。

3.為替差益(雑所得)

$10,000×(115-※109.35)=56,500円

為替差損益は雑所得に該当し、総合課税により申告する必要があります。

※11/15時点の取得レートを算出します。

①$100,000×110+$50,000×108+$1,000×111+$500×112=16,567,000

②16,567,000円÷$151,500=109.35

上記より申告すべき所得の合計は以下となります。

配当所得111,000円+利子所得56,000円+為替差益56,500円=223,500円

4.使用する為替レート

原則:所得が発生した日のTTM

例外:不動産所得、事業所得、山林所得又は雑所得について、収入又は資産についてはTTB、経費又は負債についてはTTSによることができます。

※上記の例にありませんが、海外口座により株式の売買を行っている場合の為替レートは購入時はTTS、売却時はTTBにより計算することとなります。

為替差損益は株式譲渡益・譲渡損失に内包されることとなります。(外貨建てで損失が生じていても円安の影響で円ベースでは利益が出ている可能性があるのでご注意下さい)

また、取引発生日のレートをその都度取得することは実務上煩雑であることから、継続的用を条件に以下のレートを利用することも可能です。

(1) 取引日の属する月若しくは週の前月若しくは前週の末日又は当月若しくは当週の初日の電信買相場若しくは電信売相場又はこれらの日における電信売買相場の仲値

(2) 取引日の属する月の前月又は前週の平均相場のように1月以内の一定期間における電信売買相場の仲値、電信買相場又は電信売相場の平均値

実務上、最も困難なのは取得レートの把握です。

利息、配当や様々な通貨の入出金等がある場合にはその都度円貨を把握し、取得レートを計算することになります。

上記は一部を抜粋したものです。もし取引がもっと頻繁にある場合、海外銀行口座を数年前、数十年前から保有している場合であっても取得レートは遡って計算することになります。

来年の確定申告に向け、申告すべき所得がないか、手遅れになる前に今一度ご確認ください。

あすか税理士法人

【国際税務担当】街 有帆

プロフィールはこちらをご覧下さいませ!