BLOGブログ

国際税務2025.11.19 【国際相続】海外が絡んだ時の相続とは?準拠法の考え方

相続があった時に、海外に財産があったり、被相続人が外国人であったり・・・

その場合の相続はどう考えていくのか、ざっくり簡単に概要をまとめていきたいと思います。

1.相続税の納税義務者の区分

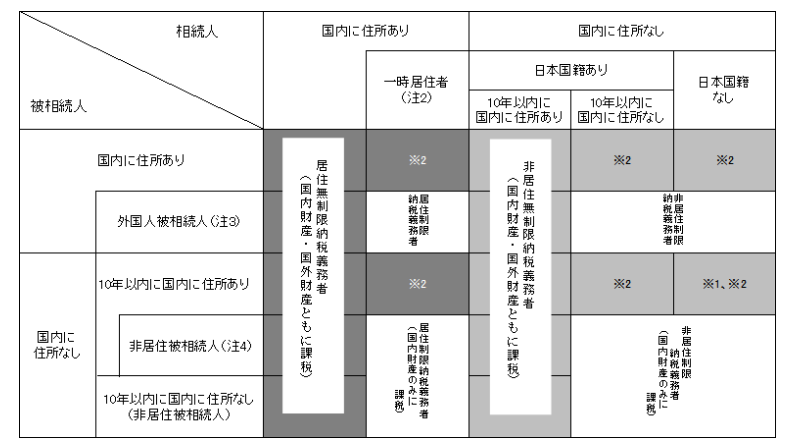

相続税の納税義務者は、相続または遺贈により財産を取得した個人となります。

その相続人である個人と被相続人の住所、国籍、外国人の場合には在留資格の内容、相続開始前10年以内の住所によって、4つの納税義務者の区分に分けられています。

【取得した国内・国外全ての財産に課税される】

居住無制限納税義務者(主に、国内に住所がある日本人)

非居住無制限納税義務者(主に、国外に住所があるが相続開始前10年以内に国内に住所がある日本人)

【取得した国内財産のみに課税される】

居住制限納税義務者(主に、国内に住所がある在留資格をもつ外国人)

非居住制限納税義務者(主に、国外に住所がある外国人)

どの納税義務者の区分に該当するかを判断した上で、「相続税の課税対象の範囲が確定」します。

(抜粋)国税庁_No.4138 相続人が外国に居住しているとき

相続税の納税義務者のより詳しい説明は、こちらをご覧下さい。

上記の相続税の納税義務者の判断より、

・被相続人、相続人の国籍が、日本国籍である

・被相続人、相続人の住所が、日本国内にある

・被相続人の所有財産が、国内にある

この全てを満たしている場合は、迷い無く日本法に基づいて相続税申告を行うことになります。

これは、誰もが想像する一般的な相続ですね。

それでは、国籍・住所・財産のいずれかの要素に海外が関連すると、どうなるのかについて見ていきましょう。

2.国際相続のルール

国籍・住所・財産のいずれかに日本以外の国外の要素が加わると、どこの国の法律に基づきながら相続手続きを行っていくのかの準拠法を決める必要があります。

このように、日本国内だけではなく、国をまたぐ相続のことを国際相続といいます。

【準拠法の判断】

主に、誰が相続人になるのかの判断や相続分、遺産分割の方法などを、どの国の法律に基づいて行うのか?の判断に必要と思って頂ければ大丈夫です。

相続税の計算をこの国の法律に基づいて行う訳ではありません。別物です。

日本では、「法の適用に関する通則法」の36条において、「相続は、被相続人の本国法による。」と定められています。

「本国法」とは、被相続人の国籍がある国の法律のことです。

被相続人の住んでいる国は関係なく、国籍で判断するということになります。

仮に、被相続人の国籍が、日本国籍と他国籍の重国籍だった場合には、日本を本国法とするとされています。

では、結局は、国籍で判断をすればいいのかと思う方も多いかもしれませんが、

日本以外の外国法が本国法となった場合には、その国の法を確認する必要があります。

もしも、その外国法で日本法によるとされている時は、日本法が準拠法となります。

これは、「法の適用に関する通則法」で定められています。

第四十一条 当事者の本国法によるべき場合において、その国の法に従えば日本法によるべきときは、日本法による。

例1)韓国居住・日本国籍である被相続人の相続税申告

日本の国際私法

「相続は、被相続人の本国法による。」

→被相続人は、日本国籍のため、日本法が本国法となる

例2)日本居住・フランス国籍である被相続人の相続税申告

日本の国際私法

「相続は、被相続人の本国法による。」

→被相続人は、フランス国籍のため、フランス法が本国法となる

→フランス法を確認(反致を確認)

→フランス法で、原則被相続人の常居所を有している国の法が準拠法とされている

→日本法が準拠法となる(反致)

国や所有する財産などにより、準拠法が異なる場合もあるため、取扱いには注意が必要です。

3.まとめ

国際相続があった時には、

①まずは、どこの国の法律に基づいて相続手続きを行っていくのかの準拠法を決めます

②被相続人の本国法(日本では、国籍で判断)

③本国が外国である場合には、相手国の法を確認し、準拠法を決めます

④準拠法により、相続人・取り分を決めます

⑤各国の相続税法に基づいて、納税義務者、課税対象財産を把握します

⑥相続税計算

ざっくりですが、準拠法の判断と流れについてまとめてみました。

国際相続は判断がとても複雑であるため、詳しい専門家へ相談されることをお勧めします。

あすか税理士法人

【スタッフ】渋谷優果